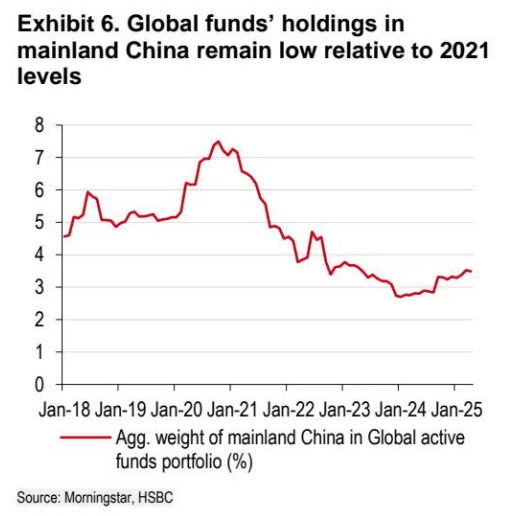

汇丰研究报告显示,4 月,亚洲和新兴市场基金缩减了对中国内地的超配。尽管有所减持,但亚洲基金在该市场的持仓规模(主动权重)仍接近多年高点。过去几个月,全球基金对中国内地的持仓量逐渐上升,但仍远低于 2021 年触及的水平。亚洲和新兴市场基金均增持了印度,尽管该市场仍是最大的低配市场之一。

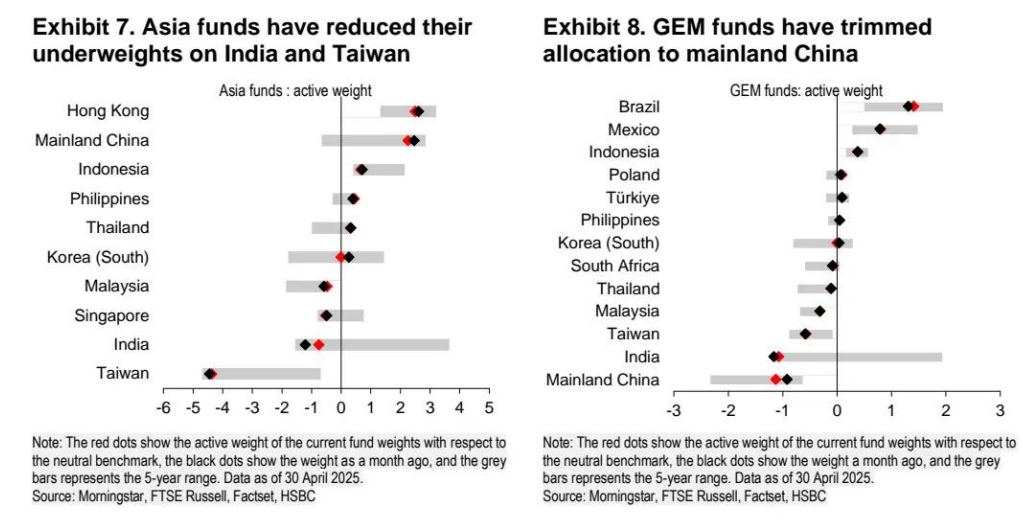

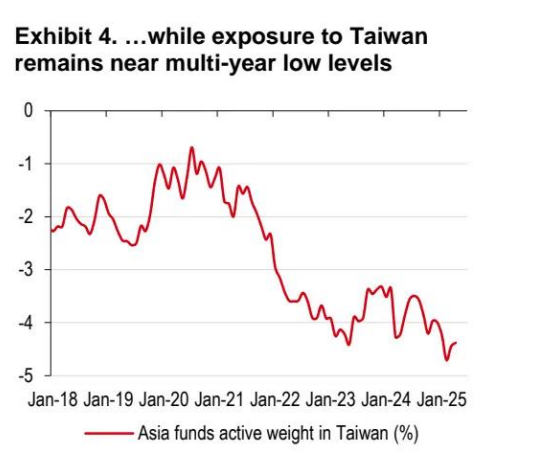

4 月,亚洲基金对中国台湾省股市的持仓量略有回升,但相对于基准指数的配置仍接近历史低位。亚洲和新兴市场基金均减持了韩国,转为对市场中性配置(主动权重角度)。

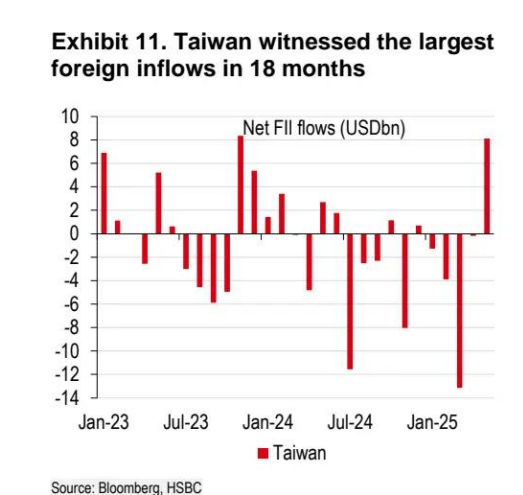

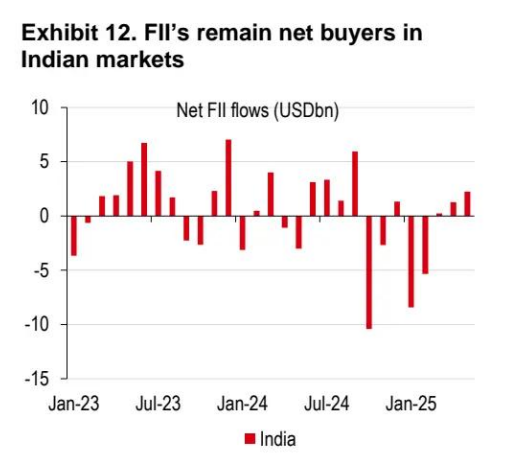

经过连续七个月的净抛售,外国机构投资者(FII)截至 5 月已向除中国以外的亚洲股市注入约 120 亿美元,这是一年半以来最强劲的月度流入。几乎所有市场都出现了资金流入,主要推动力来自中国台湾省和印度。台湾的资金流入量达到了自 2023 年底以来单月最高水平。尽管外国投资者在印度股市保持净买入状态,但流入规模较为温和。

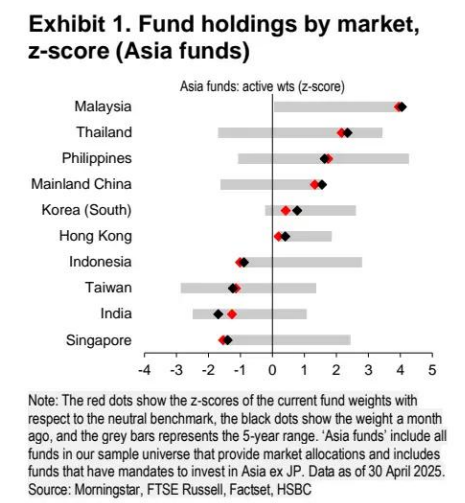

图表 1. 按市场划分的基金持仓,z 值(亚洲基金)

马来西亚、澳大利亚基金、泰国、菲律宾、中国内地、韩国(南)、中国香港、印度尼西亚、中国台湾省、印度、新加坡

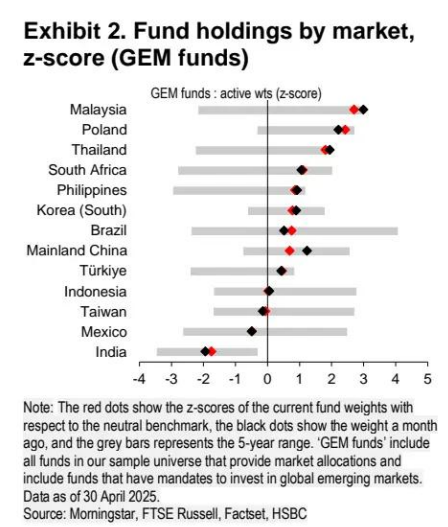

图表 2. 按市场划分的基金持仓,z 值(新兴市场基金)

马来西亚、波兰、泰国、菲律宾、印度尼西亚、中国台湾省、印度

亚洲基金:包括旨在投资于除日本和澳大利亚以外亚洲地区的基金。

汇丰的共同基金持仓专有框架显示,4 月基金减少了对中国内地、韩国和中国香港的低配。尽管有所缩减,但中国内地的持仓量仍接近多年来的高位。基金进一步减少了对印度的低配,近几个月该市场的配置显著增加(图表 1)。基金也缩减了对中国台湾股市的低配。在东盟地区,除菲律宾外证券配资风险,基金减少了对所有市场的风险敞口。

新兴市场基金:包括旨在投资于新兴市场的基金。

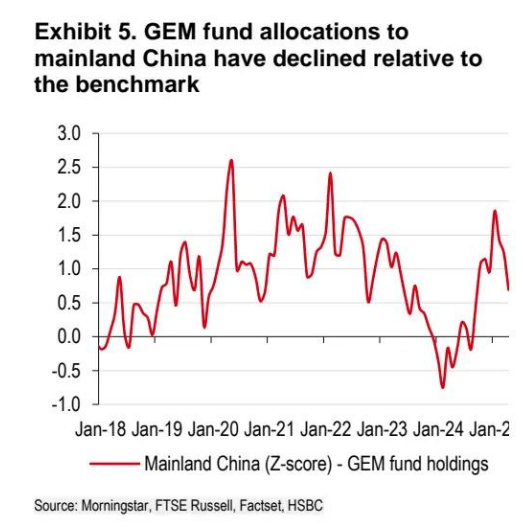

截至 4 月底的数据显示,它们略微减少了对中国内地的风险敞口(图表 5),同时保持对该市场的超配(主动权重 z 值角度)。基金略微减少了对印度的低配,并从之前的小幅低配转为对台湾地区中性配置。此外,对韩国和东盟市场的风险敞口也有所减少。

过去几个月,全球基金对中国内地的持仓量逐渐上升,但仍远低于 2021 年的水平(图表 6)。

对于基金持仓,汇丰倾向于根据市场自身历史(z 值)来观察投资组合持仓,以调整共同基金可能对市场存在的任何历史偏见。然而,汇丰也会关注绝对投资组合风险敞口,即与基准的实际差异(图表 7 和 8)。

亚洲基金减少了在中国香港和中国内地的持仓,并显著减少了对印度的低配。中国台湾省的持仓量略有增加,但仍接近五年低点(图表 4)。对韩国的风险敞口被缩减,基金对市场转为中性配置。

资金流动

外国机构投资者(FII)资金流动:截至 5 月,外国投资者已从除中国以外的亚洲股市购买了约 120 亿美元,这是 18 个月来最大的月度流入,扭转了连续七个月的流出趋势。

几乎所有市场都出现了净流入,其中中国台湾省和印度贡献最大。截至 5 月,中国台湾股市的资金流入量已达 80 亿美元,是自 2023 年底以来的最高月度流入量(图表 11)。

在印度,外国机构投资者仍为净买家,但流入规模相对较小(图表 12)。

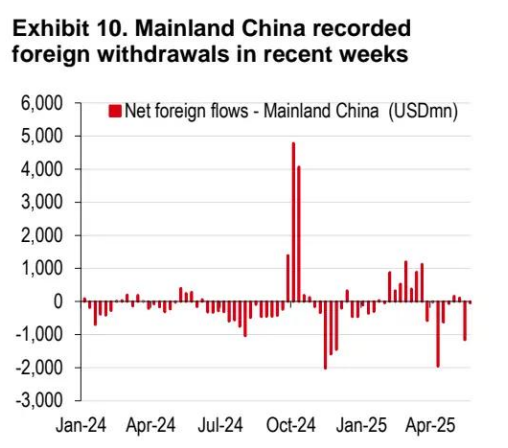

自 2024 年 1 月以来,外国基金首次成为越南股市的净买家。过去几周,外国基金从中国内地股市撤出资金(图表 10)。

汇丰关于本报告计算方法的说明:

我们开发了一个专有数据集,用于评估旨在投资于除日本以外亚洲地区和新兴市场的基金在亚洲各市场的持仓情况。在本次分析中,我们仅关注主动型基金,不包括对冲基金、交易所交易基金(ETF)、散户投资者、企业或国内机构。

我们从晨星获取基金持仓详情,并使用这些数据计算基金对亚洲市场的配置。然后,我们将这些配置与每个市场在基础基准中的权重进行比较,以确定超配或低配的主动权重。我们还通过观察其历史 z 值,将主动权重与历史水平进行比较(z 值为 1.64 意味着主动权重仅在 5% 的时间内更高)。我们每月接收数据,滞后三到四周。

FII 资金流动是流入股市的净资金。七个亚洲市场有每日数据。对于亚洲,我们考虑除日本和中国内地以外的资金流动。数据截至 2025 年 5 月 22 日。

(亚洲股票策略 2025 年 5 月 26 日)证券配资风险

正好配资提示:文章来自网络,不代表本站观点。